マイホームを手に入れるために知っておきたい住宅ローンの基礎知識

※本ページはプロモーションが含まれています

人生で最も高額な買い物になるであろうマイホームの購入。

数千万もの買い物は、一括で購入するのはなかなか難しいですよね。

貯蓄したとしても購入できる頃には高齢になってしまい、せっかく手に入れたマイホームで過ごす時間が短くなってしまいます。

そこで利用したいのが住宅ローン。お金を借りることで人生の早い段階でマイホームを持つことができます。

利息を考慮すると一括で購入するよりお金がかかりますが、若いうちにマイホームを手に入れ人生を楽しむため費用だと考えると、支払う価値は十分あります。

住宅ローンにもいろいろ種類があり、金利や返済方法も様々です。

自分に合った住宅ローンを見つけるために知っておきたい住宅ローンの基礎知識を紹介します。

住宅ローンの種類

住宅ローンには、「財形住宅融資」「フラット35」「民間住宅ローン」などの種類があります。

財形住宅融資

財形貯蓄(一般財形貯蓄、財形住宅貯蓄、財形年金貯蓄)を行っていて、一定の条件を満たしたとき、購入価格の90%以内の融資を受けることができる公的ローン。

財形貯蓄は、財形貯蓄制度を導入している企業の従業員しか行えないので、自分が対象になっているか調べる必要がある。

融資条件

1年以上継続して積立をしており、貯蓄残高が50万円以上ある人。

融資金額

一般財形、住宅財形、年金財形の合計貯蓄残高の10倍以内(最高4,000万円)で、購入価格あるいは建築価格の90%以内を上限とした融資が受けられる。

適用金利

5年毎に金利の見直しがある5年固定金利制。

フラット35

固定金利で住宅ローンを組めるよう、独立行政法人である住宅金融支援機構と民間の金融機関がコラボレーションしたローン。

民間の金融機関では、長期固定金利の住宅ローンを取り扱うのが難しい。

そこで、住宅金融支援機構が各金融機関からローンを買い取り、それを担保とする債権を発行し資金調達することで固定金利の住宅ローンを提供する仕組みができた。

このローンがフラット35と呼ばれ、各金融機関で借りることができる。

融資条件

- 本人が住むための住宅。

- 申込日現在で70歳未満。

- 購入価格または建設資金が1億円以下。

融資金額

最高8,000万円で、購入価格または建設資金の100%。融資割合が90%超のときは高い金利になる。

その他

- 保証人や保証料は不要

- 繰り上げ返済手数料は無料

- 繰り上げ返済は、窓口は100万円以上、インターネットは10万円以上から受付る。

民間住宅ローン

銀行やノンバンクなどが貸し出す住宅ローン。

融資条件

団体信用生命保険への加入が必須。保険料は金利に含まれる。

融資金額

物件価格の80〜100%まで。

その他

財形住宅融資と違い、借換えでも利用できる。

借換え:借りたお金を返し、新しく別の融資を受けること

住宅ローンの金利

住宅ローンの金利には、「固定金利型」、「変動金利型」、「固定金利選択型」などがあります。

固定金利型

ローンの申込時あるいは実行時の金利が、返済終了まで変わらないローン。

固定金利の金利は、申込時の市場金利より高く設定されている。また、期間が長いほど金利が高くなる。

メリット

- 金利が上昇しても影響を受けない。

- 返済額が見通せるので、今後の資金計画が立てやすい

デメリット

- 金利が市場金利より高く設定されているので返済額が多くなる可能性がある。

- 金利が下がっても恩恵を受けられない。

変動金利型

市場の金利の変動に応じて金利が変わるローン。金利の見直しは半年ごと年2回行われる。

毎月の返済額は、5年間決められた金額を支払う。5年に1度金利の動向に応じた見直しがされ、月々の返済額が変わる。ただし、見直し後の返済価格はこれまでの返済額の1.25倍が上限となる。

1.25倍ルールは返済額の増加が抑えられ良いように見えるが、返済額の元金部分が減ってしまい、元金返済期間が伸びて総返済額が増えてしまう可能性がある。

メリット

- 短期的な返済の場合、固定金利より金利が低いので月々の返済額が低くなる。

- 金利が下がると返済額が減る。

デメリット

- 金利が上昇すると返済額が増える

- 返済額が変動するので、今後の資金計画が立てにくい。

- 5年見直しや1.25倍ルールが総返済額を増やすことがある。

固定金利選択型

はじめは固定金利で、固定金利期間が終わったあとは固定金利か変動金利か選択できる。

固定金利期間が長いほど、固定金利期間の金利は高くなる。

メリット

- 固定金利期間は返済額が確定しているので、今後の資金計画が立てやすい。

- 返済途中でその時の情勢に合わせて変えられる。

デメリット

- 返済額が変動する場合があるので、今後の資金計画が立てにくい。

- 途中で選択する手間がある。

住宅ローンの返済方法

住宅ローンの返済方法には、「元利均等返済」と「元金均等返済」があります。

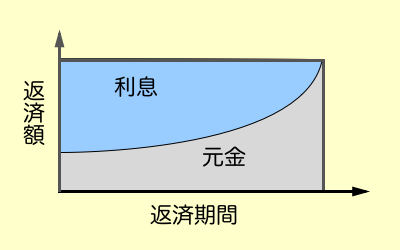

元利均等返済

元金と利息の合計である返済額が、毎回同じになる返済方法。支払いの内訳は、はじめは利息の支払が多く、期間が経つと元金部分の支払いが増える。

返済額が毎回同じなので、今後の資金計画が立てやすい。また、初期の返済額が比較的少なく済むので、お金がかかる時期に借りるときに役立つ。

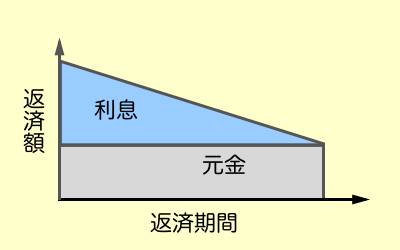

元金均等返済

返済額の内訳で、元金部分が毎回同じになる返済方法。返済が進むと、ローン残高が減るので利息の支払部分がだんだん減っていくので、返済額も減っていく。

元利均等返済と比べると初期の返済額が高めになってしまうので、資金に余裕があるときに有効。

元利均等返済と元金均等返済ではどちらが得か

返済期間などの条件が同じときは、元金均等返済のほうが総返済額は少なくなる。

元利均等返済は、元金部分の支払いがなかなか進まないので利息の支払が多くなり、返済総額の増加につながってしまう。

元金均等返済の方が総返済額が少ないが、取り扱っている金融機関が少ない。

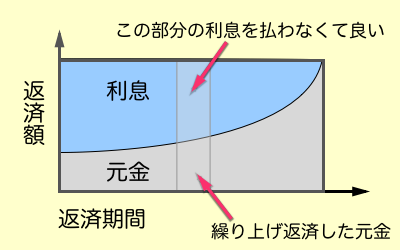

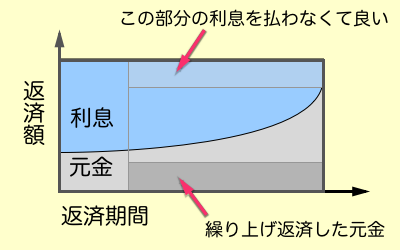

住宅ローンの繰り上げ返済

繰り上げ返済とは、通常の支払い以外に、元金の一部あるいは全部を返済することです。

元金部分の支払いを早めにすることで、支払う利息を減らすことができます。

返済方法も「返済期間短縮型」と「返済額軽減型」があります。

返済期間短縮型

毎回の返済額を変えずに、返済期間を短くする方法。返済額軽減型に比べて、利息の軽減効果が大きい。

返済額軽減型

返済期間を変えずに毎回の返済額を減らす方法。

おわりに

住宅ローンの選び方や返済方法の選び方で支払総額は大きく変わってしまいます。

情報を集めて考えるだけで数十〜数百万円の節約効果がありますので、住宅ローンを検討するときはしっかり時間をとりたいですね。